Las sociedades holding en la planificación del patrimonio familiar

![]()

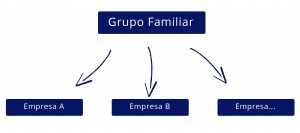

En muchas ocasiones nos encontramos grupos empresariales familiares que se materializan en diversas sociedades, cada una de las cuales desarrolla un negocio diferente, y que están controladas por las mismas personas (grupo familiar), tal como se ve en el siguiente gráfico:

A menudo, cuando los negocios de las sociedades del grupo tienen excedentes de tesorería, estos no son sacados de la sociedad, en muchos casos para evitar los costes fiscales de incorporar estas rentas al patrimonio particular del propietario. O bien se realizan inversiones no empresariales (inmuebles, inversiones financieras) a nombre de la sociedad que ha generado los fondos, y que quedan, por tanto, afectos al riesgo del negocio.

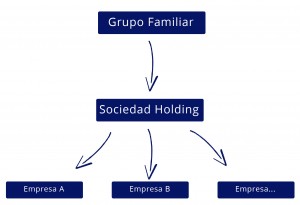

Un solución práctica y bastante frecuente es la constitución de una sociedad denominada holding que encabece el grupo empresarial, y que se caracteriza por:

- Gestionar globalmente el conjunto de sociedades del grupo.

- Centralizar la dirección del grupo (por ejemplo, el personal directivo y administrativo).

- Recibir, en su caso, los dividendos de las sociedades productivas.

Este sistema presenta una serie de ventajas, pero también algunos aspectos que deben ser analizados. Como ventajas destacamos:

- Aprovechar las economías de escala para prestar servicios a las empresas filiales, siempre cumpliendo la normativa de operaciones vinculadas.

- Dar al mercado una imagen unificada de marca.

- Permitir que los activos no empresariales (inversiones y excedentes de tesorería) salgan de las empresas productivas a bajo coste fiscal, ya que los dividendos recibidos por el holding estarán, por norma general, exentos, y al mismo tiempo, quedarán excluidos del riesgo del negocio principal. Estos fondos pueden servir para que el holding acometainversiones financieras o inmobiliarias.

- Facilitar la realización de futuras inversiones en nuevas empresas, que se concentrarán en el holding.

- Posibilidad de aplicar el régimen de consolidación fiscal en el impuesto de sociedades, que permite, entre otros, compensar pérdidas y beneficios de las diferentes sociedades del grupo.

- La propiedad de la empresa puede percibir su retribución exclusivamente de la sociedad holding, que luego será repercutida a las sociedades productivas según criterios objetivos, como la cifra de negocio.

Como aspectos a tener en cuenta:

- A efectos de sucesión, el propietario lo es únicamente de la participación en una sola empresa, lo que hace que, en el futuro, los herederos puedan llegar a ser co-propietarios de un mismo negocio global, con sus posibles inconvenientes.

- El hecho de constituir una sociedad holding no garantiza la aplicación plena de los beneficios fiscales previstos por el Impuesto de Patrimonio y el Impuesto sobre Sucesiones y Donaciones para las participaciones sociales: la parte proporcional del activo de la sociedad holding y de las participadas, que no esté afecta a la actividad empresarial (excedentes de tesorería sobre las necesidades razonables del negocio, o inmuebles que no cumplan los requisitos para constituir una actividad económica) quedará excluida de dichos incentivos.

- La tributación de los rendimientos obtenidos por las inversiones de la sociedad holding (25%) a veces puede ser superior que si los mismos rendimientos los obtuviera el titular de sus participaciones. En cuanto a la exención por la percepción de dividendos, sólo es incuestionable cuando el holding participa en más de una sociedad.

- El ahorro derivado de esta organización empresarial debe ser sustancial, a fin de que compense los costes de constitución y mantenimiento de la sociedad holding.