Acostuma a ser una pregunta freqüent entre els propietaris d’habitatges a la costa (i cada vegada més, a les grans ciutats), si convé més llogar la seva propietat amb caràcter fixe (és a dir, com a habitatge habitual de l’arrendatari), o de temporada (per exemple, lloguer turístic).

Aquest anàlisi s’ha de fer des de diverses òptiques: la primera serà la econòmica, doncs s’haurà de valorar el binomi risc-rendibilitat bruta (abans d’impostos) de cada tipus de lloguer. Sempre tenint en compte que, de cara a la gestió del lloguer vacacional, el servei de l’Agent de la Propietat Immobiliaria esdevé més determinant, ja que pot oferir el suport de serveis accessoris (neteja o reparacions a la sortida de cada llogater), i per tant, incrementa els costos de gestió, però que també, i en funció de la ocupació efectiva, el rendiment pot ser superior degut a què els preus de lloguer en període vacacional són proporcionalment molt més elevats.

La segona vessant de l’anàlisi és la fiscal, i aquesta també pot donar lloc a importants diferències: en primer lloc, cal destacar que els lloguers que tenen com a finalitat satisfer la necessitat permanent d’habitatge de l’arrendatari, tenen una reducció al rendiment net declarat (ingressos menys determinades despeses), del 60%. En canvi, en el cas dels lloguers no fixes, a part de no poder gaudir d’aquesta reducció, s’ha de practicar imputació de rendes per els dies que l’immoble no hagi estat llogat, import que pot arribar al 2% del valor cadastral de l’immoble, prorratejat per els dies de desocupació. Lògicament, les despeses dels ingressos per arrendament només es podran deduir si són directament imputables a l’esmentat lloguer (per exemple, les reparacions o factura de l’agent immobiliari, si s’escau), i en el cas de despeses anuals (Impost sobre Béns Immobles, amortització, assegurança), només es podrà deduïr fiscalment la part proporcional als dies en què l’immoble ha estat llogat.

També, la naturalesa del lloguer determinara la seva tributació a efectes de l’IVA, tot i que la regla general és que els lloguers d’habitatge estan exempts d’aquest impost.

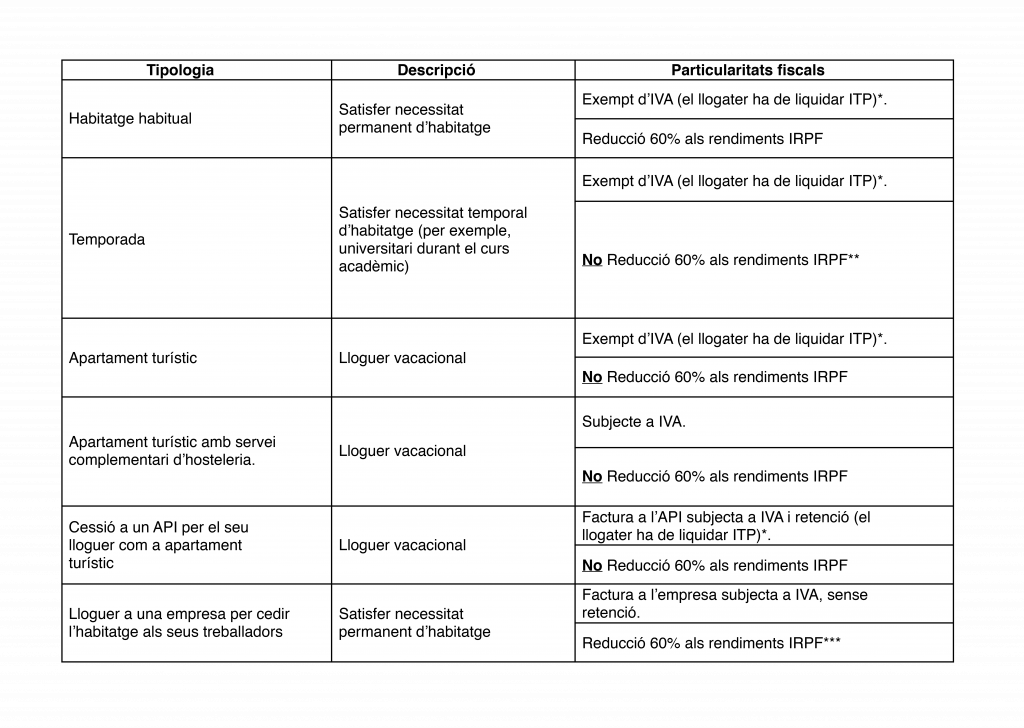

Així, des del punt de vista fiscal, podem classificar els lloguers d’habitatge en vàries categories.

*El propietari serà responsable subsidiari en cas d’impagament per part del llogater

** Segons la doctrina més recent de la Direcció General de Tributs

*** Segons una part de la jurisprudència, i sempre i quan el contracte identifiqui individualment els ocupants de l’immoble.

Per últim, i des del punt de vista jurídic, els d’immobles situats a Catalunya que s’hagin de llogar com a apartaments turístics tenen la particularitat de que han d’estar inscrits al corresponent registre autonòmic, procediment que s’inicia mitjançant comunicació prèvia a l’Ajuntament on es trobi radicat l’immoble. Això implica una sèrie d’obligacions, com ara disposar d’un telèfon d’atenció immediata i de fulls de reclamació, així com recaptar del llogater, i ingressar trimestralment l’Impost sobre les estades en establiments turístics de Cataluña (col·loquialment coneguda com “taxa turística”).

Per tant, la decisió de la destinació que vulguem donar al nostre habitatge tindrà conseqüències econòmiques, fiscals i legals molt diverses, que cal analitzar conjuntament.

SEGUEIX-NOS